سامانه مودیان و پایانه های فروشگاهی از صفر تا صد

چکیده

سامانه مودیان مالیاتی با هدف جمعآوری و یکپارچهسازی اطلاعات مربوط به مودیان مالیاتی راهاندازی شده است. در این قانون، تاریخهای مشخصی به عنوان فراخوانهای اجرا اعلام شده است که بر اساس آن گروهی از شرکتها مشمول اجرای قوانین سامانه مودیان و پایانه های فروشگاهی شدند.

با تصویب قانون تسهیل سامانه مودیان و پایانههای فروشگاهی، فراخوانهای جدید جایگزین فراخوانهای مذکور شدند و هر مودی باید تکالیف مشخصی را برای اتصال به سامانه مودیان و در نهایت ارسال صورتحساب الکترونیکی به این سامانه انجام دهد.

سامانه مودیان

سامانه مودیان برای چه هدفی ایجاد شد؟

سامانه مودیان مالیاتی با هدف جمعآوری و یکپارچهسازی اطلاعات مربوط به مودیان مالیاتی راهاندازی شده است. در این قانون، تاریخهای مشخصی به عنوان فراخوانهای اجرا اعلام شده است که بر اساس آن گروهی از شرکتها مشمول اجرای قوانین سامانه مودیان و پایانه های فروشگاهی شدند.

با تصویب قانون تسهیل سامانه مودیان و پایانههای فروشگاهی، فراخوانهای جدید جایگزین فراخوانهای مذکور شدند و هر مودی باید تکالیف مشخصی را برای اتصال به سامانه مودیان و در نهایت ارسال صورتحساب الکترونیکی به این سامانه انجام دهد.

سامانه مودیان، سامانهای تحت مدیریت سازمان امور مالیاتی کشور است که در آن به هر مودی یک کارپوشه اختصاص مییابد؛ مطابق قانون، ثبتنام در سامانه مودیان مالیاتی از وظایف صاحبان مشاغل و اشخاص حقوقی است و باید از طریق کارپوشه اختصاصی خود در این سامانه، اطلاعات مالیاتی را با سازمان به تبادل بگذارند. این سامانه تحت مدیریت سازمان امور مالیاتی کشور، با هدف جلوگیری از فرار مالیاتی و حذف رسیدگی ممیز محور مطابق قوانین سامانه مودیان و پایانه های فروشگاهی راهاندازی شده است.

دسترسی به سامانه مودیان از طریق آدرس اینترنتی tp.tax.gov.ir فراهم است. مشمولین باید صورتحسابهای الکترونیک خود را مطابق فراخوانهای اعلامی قانون تسهیل تکالیف مودیان در اجرای قانون پایانههای فروشگاهی و سامانه مودیان در موعدهای مشخص به سامانه مودیان، ارسال کرده باشند.

بخش های مختلف سامانه مودیان

سامانه مودیان؛ درگاهی برای تبادل اطلاعات مالیاتی با سازمان

بهطورکلی، سامانه مودیان چهار ویژگی زیر را دارد:

- تحت مدیریت سازمان مالیاتی است.

- برای هر مودی مالیاتی یک کارپوشه تعریف میشود.

- به وسیلهای که حافظه مالیاتی دارد متصل میشود.

- مرجع ثبت، صدور و استعلام صورتحساب است.

درواقع، مودیان مالیاتی برای ارسال صورتحسابها و اظهارنامههای مالیاتی موظف به ثبت نام در این سامانه هستند.

پایانههای فروشگاهی

از بخش های مهم دیگری که در عنوان قوانین سامانه مودیان و پایانه های فروشگاهی هم آمده، پایانههای فروشگاهی است. هر دستگاهی که سه قابلیت زیر را داشته باشد به عنوان یک پایانه فروشگاهی شناخته میشود:

- اتصال به شبکههای پرداخت رسمی کشور

- اتصال به سامانه مودیان

- صدور صورتحساب الکترونیکی

رایانه، دستگاه کارتخوان بانکی (POS)، درگاه پرداخت الکترونیکی یا هر وسیله دیگری که به شبکههای پرداخت وصل میشود، جزو دسته پایانههای فروشگاهی قرار میگیرد.

صورتحساب الکترونیکی؛ گزارش الکترونیکی پرداختها

سامانه مودیان

بخش مهم دیگری که در قانون جدید سامانه مودیان و پایانههای فروشگاهی بسیار تکرار شده، موضوع صورتحسابهای الکترونیکی است. در این صورتحساب، شماره منحصربهفرد مالیاتی ثبت شده است و در حافظه مالیاتی فروشنده ذخیره میشود. صورتحسابهای الکترونیکی فرمت یکسانی ندارند بلکه اقلام اطلاعاتی و مشخصات آن متناسب با نوع کسبوکار مشخص میشود.

الگوی صورتحساب الکترونیکی نوع سوم همان رسید یا گزارش الکترونیکی دستگاه کارتخوان یا درگاه پرداخت الکترونیکی با شماره منحصربهفرد مالیاتی است. در مقاله «صورتحساب الکترونیکی چیست» انواع صورتحساب الکترونیکی، تفاوتها و کاربردهای آنها را بهطورکامل بررسی کردهایم.

حافظه مالیاتی؛ نوعی حافظه الکترونیکی برای ذخیره اطلاعات

یکی ازبخش های مهمی که در قوانین پایانه های فروشگاهی و سامانه مودیان به آن اشاره میشود، حافظه مالیاتی است. درواقع حافظه مالیاتی نوعی حافظه الکترونیکی بوده که برای ثبت و نگهداری اطلاعات صورتحساب و انتقال اطلاعات به سامانه مودیان مورداستفاده قرار میگیرد.

حافظه مالیاتی تحت نظارت سازمان امور مالیاتی کشور است و توسط مودی برای ثبت صورتحسابهای الکترونیکی استفاده میشود. هر حافظه مالیاتی یک شناسه یکتا حافظه مالیاتی دارد که توسط سازمان امور مالیاتی کشور به آن اختصاص مییابد.

شماره منحصربهفرد مالیاتی برای هر صورتحساب الکترونیکی

شماره منحصربهفرد مالیاتی، شمارهای ۲۲ کاراکتری است که بهازای هر صورتحساب الکترونیکی صادر میشود. اعداد صورتحساب الکترونیکی از چپ به راست به ۴ بخش تقسیم میشوند:

- شش کاراکتر اول: شناسه حافظه مالیاتی

- پنج کاراکتر بعدی: تاریخ صورتحساب

- ده کاراکتر بعدی: سریال صورتحساب

- کاراکتر آخر: رقم کنترلی

زمانی که بخواهید یک صورتحساب را اصلاح یا ابطال کنید، به شماره منحصربهفرد مالیاتی نیاز خواهید داشت.

آموزش حسابداری ویژه بازار کار : کلیک کنید

شرکت معتمد سامانه مودیان؛ مرجعی برای آموزش و ارائه تجهیزات ارسال صورتحسابها

شرکتهای معتمد سامانه مودیان، اشخاص حقوقی موردتایید سازمان امور مالیاتی هستند که باید آموزشها و تجهیزات لازم بهمنظور ارسال صورتحساب الکترونیکی برای مودیان مالیاتی را فراهم کنند. بهطورکلی مهمترین خدماتی که شرکتهای معتمد باید به مودیان مالیاتی ارائه کنند بهصورت زیر است:

-

- صدور صورتحساب الکترونیکی

- ثبت معاملات در سامانه مودیان

- ارائه مشاورههای فنی

- دریافت استعلام از سامانه مودیا

انواع شرکتهای معتمد و وظایف آنها:

شرکت های معتمد سه نوع هستند و هر کدام از آنها مسئولیتهای خاصی را بر عهده دارند. این وظایف از راهاندازی پایانههای فروشگاهی تا آموزش حقوق و تکالیف قانونی و مشاوره مالیاتی متفاوت است.

شرکت های معتمد نوع اول

این شرکتها وظیفه راه اندازی پایانههای فروشگاهی و حافظه مالیاتی و آموزش استفاده از پایانههای فروشگاهی را بر عهده دارند.

شرکتهای معتمد نوع دوم

مهمترین وظایق این شرکت ها شامل موارد زیر می شوند:

- آموزش حقوق و تکالیف قانونی مؤدی

- آموزش مقررات صدور صورتحساب الکترونیکی

- احراز تسلط مؤدیان در خصوص حقوق و تکالیف قانونی آنها

- احراز تسلط مؤدیان در خصوص مقررات صدور صورتحساب الکترونیکی

شرکت های معتمد نوع سوم

این شرکت ها وظایف محدودتری درباره قانون پایانه های فروشگاهی و سامانه مودیان دارند. مهمترین وظایف شرکت های معتمد نوع سوم شامل موارد زیر می شوند:

- تهیه صورت های مالی

- حسابرسی مالی

- مشاوره فنی و غیر عملیاتی

- مشاوره مالیاتی

مشمولین قانون پایانه های فروشگاهی و سامانه مودیان

مشمولین قانون پایانه های فروشگاهی و سامانه مودیان طبق متن بند ج ماده ۱ قانون پایانههای فروشگاهی و سامانه مودیان، بهصورت زیر تعریف شدهاند:

«کلیه صاحبان مشاغل (صنفی و غیرصنفی) و اشخاص حقوقی موضوع فصلهای ۴ و ۵ باب سوم قانون مالیاتهای مستقیم مصوب ۱۳۶۶/۱۲/۳ با اصلاحات و الحاقات بعدی آن، مشمول این قانون هستند. در این قانون هرگاه از واژه مودی استفاده میشود، مراد اشخاص مشمول است؛ مگر خلاف آن تصریح شده باشد».

در بیان سادهتر این قانون، اشخاص مشمول ثبت نام در سامانه مودیان شامل ۲ دسته میشوند: مشاغل و شرکتها. مشاغل به همه اشخاصی گفته میشود که صاحب کسبوکار هستند و با نام خودشان فعالیت میکنند؛ به عبارت دیگر شرکت یا مؤسسهای ثبت نکردهاند. دسته دوم یا همان شرکتهای مشمول اجرای قانون سامانه مودیان شامل کلیه اشخاص حقوقی میشود که شرکت یا مؤسسهای را ثبت و کد اقتصادی یا شناسه ملی دریافت کردهاند. بنابراین همه اشخاص حقیقی و حقوقی مشمول قانون سامانه مؤدیان میشوند.

تغییرات قانون سامانه مودیان در راستای قانون تسهیل

با تصویب قانون تسهیل سامانه مودیان، سرنوشت بخش زیادی از تکالیف مربوط به سامانه مودیان مشخص شد. در ادامه مهمترین تغییرات ناشی از قانون تسهیل را بررسی خواهیم کرد:

1. تغییر در تاریخ فراخوانها

تاریخ فراخوانهای ثبتنام و عضویت در سامانه مودیان تغییر کرده است و کلیه اشخاص حقوقی از اول مهرماه 1402 و کلیه صاحبان مشاغل از اول دیماه 1402 مشمول عضویت و انجام تکالیف قانونی شدند.

2. تکلیف صدور صورتحساب الکترونیکی

در بخش گروهبندی صاحبان مشاغل، به این موضوع اشاره کردیم که صاحبان مشاغل بر اساس دو مؤلفه «نوع» و «حجم» فعالیت، گروهبندی میشوند. باتوجهبه این نکته، اشخاص حقیقی موظف به ارسال صورتحساب الکترونیکی از اول دیماه 1402، به شرح زیر هستند:

- کلیه صاحبان مشاغل که حجم فروش خالص کالا و خدمات سال 1402 آنها تا پایان شهریور ماه سال 1402، بیشتر از 180 میلیارد ریال بوده است.

زمانبندی اشخاص حقیقی ملزم به صدور صورتحساب الکترونیکی

- اشخاص حقیقی موضوع جزء 2 بند ط تبصره 6 قانون بودجه سال 1402، با هر میزان فروش کالا و خدمات سالانه.

- عرضهکنندگان کالا و خدمات مرتبط با طلا، جواهر و پلاتین با هر میزان فروش کالا و خدمات.

- فروشندگان مواد معدنی به واحدهای فراوری مواد معدنی موضوع بند م تبصره 7 قانون بودجه سال 1402 با هر میزان فروش.

- اشخاص مشمول صدور صورتحساب الکترونیکی در صورت عدم رعایت این قانون، مشمول جرایم مالیاتی خواهند شد. اشخاص حقیقی باید گواهی امضای الکترونیک خود را از مراکز میانی خصوصی دریافت کنند.

تاریخ لازم الاجرا شدن قانون پایانههای فروشگاهی و سامانه مودیان

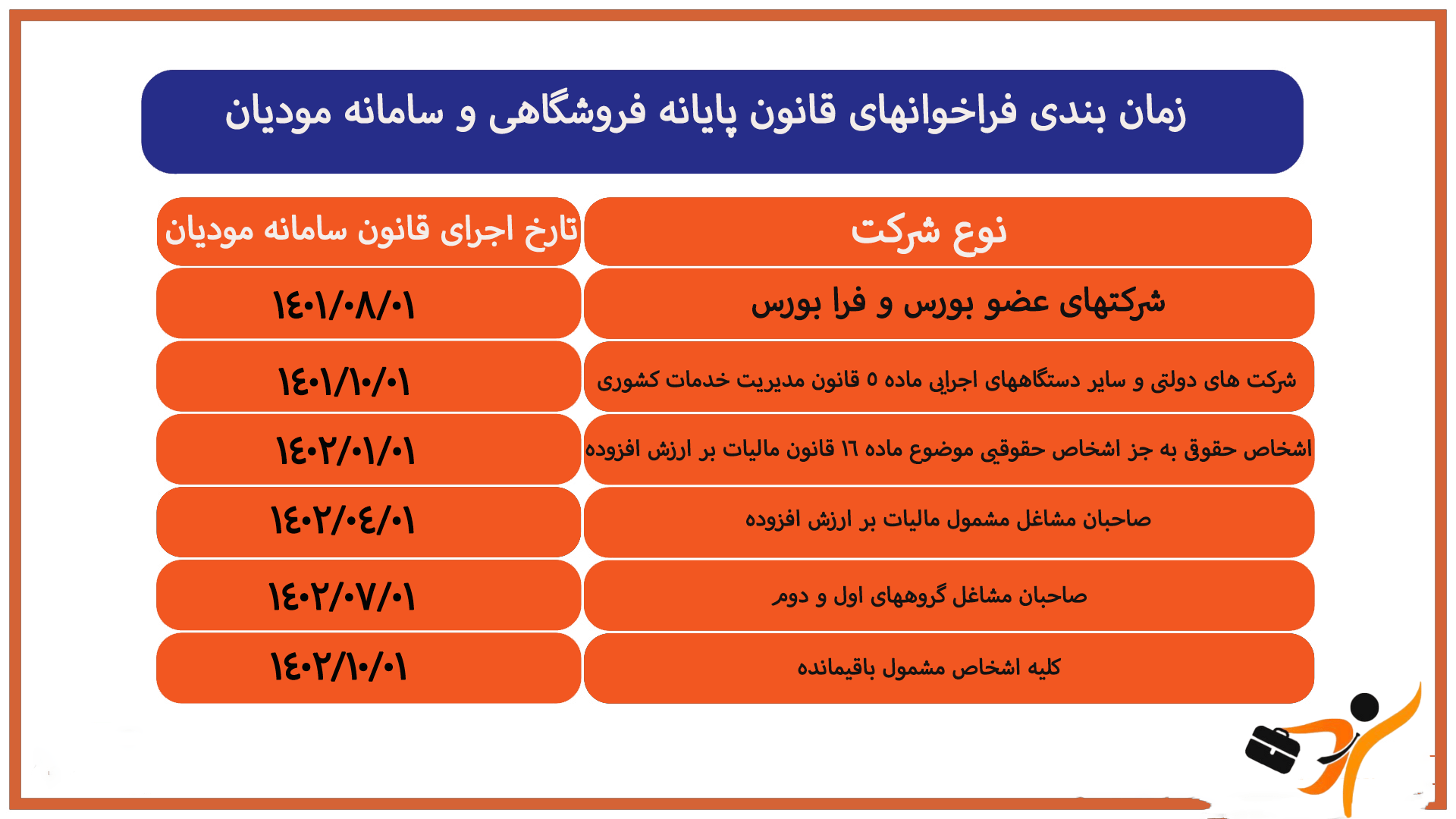

تاریخ لازم الاجرا شدن قانون پایانههای فروشگاهی و سامانه مودیان برای گروههای مختلف شرکتها متفاوت است و اصطلاحاً فراخوان سامانه مودیان بستگی به نوع شرکت دارد. طبق قانونی که در مجلس شورای اسلامی تصویب شد، قانون سامانه مودیان به صورت همزمان برای همه شرکتها اجرا نمیشود.

درواقع شرکتها باتوجهبه نوع آنها به چند دسته تقسیم شدند که هر یک از آنها باید در تاریخ خاصی در سامانه مودیان ثبت نام و صورتحساب الکترونیکی صادر کنند؛ بنابراین زمان ثبت نام در سامانه مودیان، باتوجهبه نوع شرکتی که در آن فعال میکنید متفاوت است. در جدول زیر میتوانید تاریخ لازم الاجرا شدن قانون پایانههای فروشگاهی و سامانه مودیان را برای انواع شرکتها ببینید.

زمان بندی فراخوانهای قانون پایانه فروشگاهی امانه مودیان

اشخاص مشمول

- کلیه شرکتهای پذیرفته شده در بورس و فرابورس، شرکتهای دولتی و سایر دستگاههای اجرائی مشمول ماده 5 قانون مدیریت خدمات کشوری و اشخاص حقوقی بهجز اشخاص حقوقی موضوع ماده 16 قانون مالیات بر ارزش افزوده تا تاریخ 1402/07/01

- کلیه اشخاص باقی مانده تا تاریخ 1402/10/01

ضمناً برای مواعد مذکور در صدر ماده ضمانت اجرای نسبتاً سنگینی برای سازمان امور مالیاتی گذاشته شده است بدین ترتیب که اولاً تاریخهای مذکور در این ماده قطعی و غیر قابل تغییر است و در صورت هرگونه تخطی از رعایت آنها، مطابق قوانین مربوط به متخلفین برخورد میشود و ثانیاً سازمان برنامه و بودجه مکلف است به منظور رعایت مواعد مذکور در بندهای 1 و 2 این ماده، به ازای هر ماه تأخیر معادل 5% و تا سقف 50% از منابع اختصاصی سازمان امور مالیاتی موضوع ماده 217 قانون مالیاتهای مستقیم را کاهش دهد. پس از آنکه سازمان امور مالیاتی با تأیید وزیر اقتصاد امکان صدور صورتحسابهای الکترونیکی را فراهم ساخت، درصدهای کاهش یافته به حالت قبل برمیگردد.

صورتحسابهای خارج از سامانه مودیان

مطابق ماده 3 قانون تسهیل تکالیف مودیان، تا پایان سال 1403 صورتحسابهایی که در سامانه مودیان صادر نشده است، قابل قبول میباشد و در این مدت سازمان امور مالیاتی در پایان هر دوره مالیاتی برای مودی با استفاده از اطلاعات موجود در سامانه مودیان اظهارنامهای تهیه میکند و مودی یک ماه مهلت دارد که صورتحسابهایی که در سامانه ارسال نشده است را در اظهارنامه مذکور وارد و اظهارنامه را تکمیل و بهروزرسانی کند و از طریق سامانه مودیان به سازمان امور مالیاتی مسترد کند. ضمناً صورتحسابهایی که در سامانه مودیان ارسال شده است با رعایت ماده 9 قانون پایانههای فروشگاهی و سامانه مودیان مورد تأیید است و قابل رسیدگی نمیباشد.

فراخوانهای جدید قانون مالیات بر ارزش افزوده مصوب سال 1387

سازمان امور مالیاتی مکلف است تا پایان سال 1403 آن دسته از مودیان مالیاتی را که تا زمان تصویب این قانون فراخوان نشدهاند را مطابق فراخوانهای جدید که به پیشنهاد ریاست سازمان امور مالیاتی و به تأیید وزیر اقتصاد خواهد رسید را به تدریج فراخوان کند.

جرائم اجرا نکردن قانون جدید سامانه مودیان

قانونگذار برای اینکه نسبت به اجرای قانون جدید سامانه مودیان اطمینان حاصل کند، جرائم بسیار سنگینی را برای مودیانی که این قانون را رعایت نمیکنند، در نظر گرفته است. درصورتیکه مودی مرتکب هر یک از تخلفات زیر شود، باید برابر با ۱۰ درصد مبلغ فروش یا ۲۰ میلیون ریال (هرکدام که بیشتر باشد) جریمه پرداخت کند:

قانون سامانه مودیان

-

عدم عضویت در سامانه مودیان

-

عدم استفاده از پایانه فروشگاهی

-

عدم استفاده از حافظه مالیاتی

-

استفاده از حافظه مالیاتی دیگران برای خود

-

استفاده از حافظه مالیاتی خود برای دیگران

-

عدم اعلام شمارهحسابهای بانکی واحد اقتصادی که گردش مالی را با آنها انجام میدهد

مشوق ها ونرخ صفر مالیاتی

که البته جریمه مهمتر از دست دادن معافیت، نرخ صفر و مشوقهای مالیاتی موجود در قانون مالیاتهای مستقیم است که به مراتب باعث خسارات جبران نشدنی به مودیان مالیاتی بی اطلاع میشود.

علاوه بر موارد بالا، برخی دیگر از اقدامات هم هستند که میتوانند جرائمی را به همراه داشته باشند. برای مثال در صورت عدم تحویل صورتحساب چاپی به خریدار یا مخدوش کردن آن، مؤدی باید برابر با دو درصد فروش انجام شده از این طریق یا بیست میلیون ریال (هر کدام که بیشتر باشد) را به سازمان امور مالیاتی جریمه پرداخت کند.

توجه کنید ارقامی که در این قانون به آنها اشاره شده است با توجه با تورم سالانه، هر سال توسط سازمان امور مالیاتی تجدید و اعلام میشود. نکته دیگری که جدیت اجرای این جرایم را نشان میدهد این است که سازمان امور مالیات نمیتواند 50% از این جرایم را مورد بخشودگی قرار دهد که البته با توجه به تصویب قانون تسهیل تکالیف مودیان اختیار بخشودگی 100% جرائم ماده 22 قانون پایانههای فروشگاهی و سامانه مودیان با رعایت ماده 191 قانون مالیاتهای مستقیم به سازمان امور مالیاتی واگذار شده است.

قبل از شروع ثبت نام، قوانین مربوط به سامانه مودیان مالیاتی را به دقت بخوانید. با کلیک بر روی دکمه زیر میتوانید قوانین سامانه مؤدیان را از سایت سازمان امور مالیاتی مطالعه کنید:

مراحل ثبت نام و ورود سامانه مودیان مالیاتی

ثبت نام و ورود به سامانه مودیان مالیاتی مانند ثبت نام در سایر سامانههای الکترونیک نیست که فقط با ارائه مدارک شناسایی و احراز هویت بتوانید به همه امکانات مربوط به این سامانه دسترسی داشته باشید. درواقع برای ثبت نام در سامانه مودیان و ایجاد امکان ارسال صورتحساب الکترونیکی به این سازمان باید همه مراحل زیر را طی کنید:

- ثبتنام در نظام مالیاتی و تشکیل پرونده

- دریافت گواهی امضای الکترونیک

- دریافت شناسه یکتای حافظه مالیاتی

- دریافت شناسه کالاها و خدمات

برای آشنایی کامل با نحوه ثبت نام و ورود به سامانه مودیان مالیاتی، در ادامه هر کدام از این مراحل را بهطورکامل بررسی خواهیم کرد.

۱. ثبت نام در نظام مالیاتی و تشکیل پرونده؛ اولین قدم ورود به سامانه مودیان مالیاتی

برای ثبت نام سامانه مودیان ابتدا باید در نظام مالیاتی ثبت نام کنید و پرونده مالیاتی تشکیل بدهید. احتمالا قبلا برای پرداخت مالیات عملکرد سالانه، این کار را انجام دادهاید. اگر هنوز پرونده مالیاتی خودتان را در سامانه ملی خدمات مالیاتی تشکیل ندادهاید، باید برای ثبت نام به سایت my.tax.gov.ir مراجعه کنید. مرحله دوم فرایند ثبت نام در سامانه مودیان نیاز به دقت و توجه بیشتری دارد که در ادامه بررسی میکنیم.

۲. دریافت گواهی امضای الکترونیک؛ پیشنیاز دریافت شناسه یکتای حافظه مالیاتی

برای دریافت گواهی امضای الکترونیک باید ابتدا وارد سایت gic a.irشوید. پس از ورود به این سایت روی «درخواست صدور گواهی امضای الکترونیکی» کلیک و مراحل ثبت نام و احراز هویت را طی کنید. نهایتاً در این سایت یک کد رهگیری به شما داده میشود که باید با در دست داشتن این کد به دفاتر پیشخوان دولت مراجعه و توکن امضای الکترونیک که چیزی شبیه به یک فلش مموری هست را دریافت کنید.

شما باید از توکن امضای الکترونیک برای استخراج کلید عمومی سامانه مودیان استفاده کنید تا از طریق این کلید شناسه یکتای حافظه مالیاتی خودتان را دریافت کنید.

۳. دریافت شناسه یکتای حافظه مالیاتی از طریق کارپوشه سامانه مودیان

پس از اینکه کلید عمومی سامانه مودیان را از توکن امضای الکترونیک استخراج کردید، باید برای دریافت شناسه یکتای حافظه مالیاتی و ثبت نام توکن سامانه مودیان اقدام کنید. سازمان امور مالیاتی برای همه کسانی که پرونده مالیاتی دارند، کارپوشه مودیان را ایجاد کرده است.

با ورود به درگاه ملی خدمات مالیاتی به نشانی my.tax.gov.ir میتوانید به این کارپوشه وارد شوید. در این کارپوشه با کلیک روی گزینه «شناسههای یکتا حافظه مالیاتی» در سمت راست صفحه، امکان بارگذاری فایل کلید عمومی و دریافت شناسه یکتای حافظه مالیاتی به وجود می آید.

پس از اینکه کد یکتای حافظه مالیاتی خودتان را دریافت کردید، باید با در دست داشتن این کد به یکی از دفاتر پیشخوان دولت در محل زندگی خودتان مراجعه کنید. با ارائه مدارک لازم به دفتر پیشخوان از جمله آگهی تاسیس و آگهی آخرین تغییرات شخص حقوقی، توکن سامانه مودیان را دریافت خواهید کرد.

۴. دریافت شناسه کالا و خدمات برای ارسال صورتحسابها

شناسه کالا و خدمات در واقع کدهایی است که سازمان امور مالیاتی به کالاها و خدمات گوناگون اختصاص داده است. شناسه کالا و خدمات به دو دسته زیر تقسیم می شود:

- شناسه عمومی کالا و خدمات

- شناسه خصوصی کالا و خدمات

طبق اعلام سازمان امور مالیاتی فعلا الزامی برای ارسال شناسه خصوصی وجود ندارد و مودیان مالیاتی باید فقط از شناسه عمومی کالا استفاده کنند. شناسه عمومی کالاها و خدمات شامل لیستی از همه کالاها و خدمات و شناسه مربوط به آنها می شود. این لیست بهمنظور بررسی وجود داشتن شناسه عمومی کالا و خدمات مربوط به کسبوکار شما اهمیت دارد. برای این کار به نشانی stuffid.tax.gov.ir مراجعه و شناسه کالا و خدمات خودتان را دریافت کنید. درصورتیکه شناسه کالا و خدمات شما در این سایت وجود نداشت باید به سامانه جامع تجارت به نشانی ntsw.ir رجوع کرده و اقدامات لازم برای دریافت شناسه کالا و خدمات خود را انجام دهید.

چطور صورتحساب الکترونیکی به سازمان امور مالیاتی ارسال کنیم؟

نحوه ارسال فاکتور در سامانه مودیان، مهمترین عملیاتی است که باید آموزش ببینید. پس از طی مراحل ثبت نام و ورود به سامانه مودیان مالیاتی، شما آماده ارسال صورتحساب الکترونیکی به سازمان امور مالیاتی هستید. برای اینکه بتوانید صورتحساب خودتان را به سازمان ارسال کنید می توانید از ۳ روش استفاده کنید:

-

ارسال مستقیم توسط مودی

-

ارسال توسط شرکت های معتمد

-

ارسال توسط سامانه های دولتی

-

صورت حساب الکترونیکی اصلی فروش

- برای اطلاع از آخری اخبار مربوط به سامانه مودیان اینجا را کلیک کنیدنظر به آنکه سایر اشخاص حقوقی به جز اشخاص حقوقی موضوع ماده 16 قانون مالیات بر ارزش افزوده مصوب سال 1400 از تاریخ 1402/01/1 مکلف به رعایت مقررات قانون پایانه های فروشگاهی و سامانه مودیان و صدور صورتحساب الکترونیکی و ارسال آن به سامانه مودیان خواهند بود، به استحضار می رساند جهت صدور صورتحساب الکترونیکی قلم اطلاعاتی با عنوان “موضوع صورتحساب الکترونیکی” در نظر گرفته شده است که شامل موارد ذیل می باشد: صورتحساب اصلی الکترونیکی فروش: اولین صورتحساب الکترونیکی است که با انجام هر معامله صادر و به سامانه مودیان ارسال می شود.

-

صورتحساب الکترونیکی اصلاحی

- چنانچه پس از صدور صورتحساب اصلی نیاز به اصلاح اقلام اطلاعاتی صورتحساب به غیر از اقلام اطلاعاتی اصلی مربوط به خریدار شامل: شماره اقتصادی، شناسه ملی/شماره ملی/شناسه مشارکت مدنی/کد فراگیر اتباع غیر ایرانی خریدار وهم چنین اطلاعات مربوط به قلم کالا/خدمت شامل: شناسه کالا/خدمت باشد، صادر کننده صورتحساب الکترونیکی می بایست صورتحساب جدید که حاوی شماره منحصر بفرد مالیاتی صورتحساب مرجع است را صادر و به سامانه مودیان ارسال نماید. در صورتحساب اصلاحی، کلیه اطلاعات صورتحساب الکترونیکی مرجع به همراه اصلاحات آن درج می گردد. این صورتحساب در صورتی که از نوع اول باشد، همانند صورتحساب اصلی نیازمند تایید خریدار بوده و در غیر اینصورت نیازی به تایید ندارد.

-

صورت حساب الکترونیکی ابطالی

- چنانچه پس از صدور صورتحساب اصلی فروش یا صورتحساب اصلاحی، اقلام اطلاعاتی اصلی مربوط به خریدارشامل: شماره اقتصادی و هم چنین شناسه کالا/خدمت و تاریخ صدور صورتحساب تغییر یابد و بر اساس اسناد و مدارک مثبته عدم تحقق معامله احراز گردد، فروشنده نسبت به صدور صورتحساب الکترونیکی ابطالی حاوی شماره منحصر بفرد مالیاتی صورتحساب الکترونیکی مرجع و ارسال آن به سامانه مودیان اقدام می نماید. سپس صورتحساب الکترونیکی مرجع در سامانه مودیان، ابطالی محسوب می گردد.

پس از ابطال صورتحساب الکترونیکی، امکان صدور صورتحساب الکترونیکی اصلاحی برای آن صورتحساب وجود ندارد. شرط ابطال صورتحساب الکترونیکی، عدم بهره برداری از آن در امور تجاری و پرونده مالیاتی است.

صورت حساب الکترونیکی برگشت از فروش

- چنانچه پس از صدور صورتحساب الکترونیکی، بخشی از موضوع معامله، کالا/خدمت ( از طرف خریدار) برگشت داده شود، فروشنده نسبت به صدور صورتحساب الکترونیکی برگشتی اقدام می نماید. صورتحساب برگشت از فروش، جهت صورتحساب های اصلی و اصلاحی قابل صدور می باشد.

شایان ذکر است .در شرایطی که برای صورتحساب الکترونیکی اصلی، صورتحساب برگشت از فروش صادر شود، شماره منحصر بفرد مالیاتی صورتحساب اصلی را باید در صورتحساب برگشت از فروش به عنوان شماره صورتحساب مرجع ثبت نماید. اگر برای این صورتحساب( برگشت از فروش)، مجددا صورتحساب برگشت از فروش جدیدی صادر شود، از شماره آن به عنوان شماره منحصر بفرد مالیاتی مرجع در صورتحساب الکترونیکی جدید اسفاده خواهد شد. هر شماره مالیاتی مرجع تنها یک بار استفاده می شود.

- جزئیات موضوع و اقلام صورتحساب ، مشخصات و ضوابط اعتبارسنجی هر قلم اطلاعاتی در سند دستورالعمل صدور صورتحساب الکترونیکی به نشانی .Intamedia.ir، بخش پایانه های فروشگاهی و سامانه مودیان، بخش آیین نامه ها دستورالعملها و نرم افزارهای مرتبط، در دسترس می باشد.