آشنایی با قوانین مالیاتی ، مراحل تسليم اظهارنامه مالیاتی و برگ تشخيص ماليات

چکیده

مطابق ماده ۱۱۰ ق.م.مستقیم تمامی افراد مشمول این قانون بایستی ظرف چهار ماه پس از پایان سال مالی، اقدام به تهیه و ارسال اظهارنامهی مالیاتی به اداره امور مالیاتی محل فعالیت خود کنند. اداره امور مالیاتی موظف به رسیدگی اظهارنامههای واصله ظرف یکسال پس از پایان مهلت ارسال اظهارنامهها و ابلاغ برگ تشخیص مالیات به مودی ظرف سه ماه پس از پایان مهلت مقرر است.

آشنایی با قوانین مالیاتی ، مراحل تسليم اظهارنامه مالیاتی و برگ تشخيص ماليات

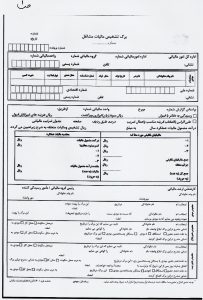

مطابق ماده ۱۱۰ ق.م.مستقیم تمامی افراد مشمول این قانون بایستی ظرف چهار ماه پس از پایان سال مالی، اقدام به تهیه و ارسال اظهارنامهی مالیاتی به اداره امور مالیاتی محل فعالیت خود کنند. اداره امور مالیاتی موظف به رسیدگی اظهارنامههای واصله ظرف یکسال پس از پایان مهلت ارسال اظهارنامهها و ابلاغ برگ تشخیص مالیات به مودی ظرف سه ماه پس از پایان مهلت مقرر است. برگ تشخیص مالیات در حقیقت اظهارنظر اداره امور مالیاتی، نسبت به مالیات مودی، بر اساس رسیدگی های صورت گرفته است و برای انواع مالیات از قبیل عملکرد، حقوق و غیره به صورت جداگانه صادر میشود.

چنانچه اداره امور مالیاتی ظرف مهلت مذکور دفاتر و اسناد و مدارک مودی را رسیدگی ننماید و یا برگ تشخیص مالیات را به ایشان ابلاغ نکند، اظهارنامه مودی قطعی تلقی میشود.پس از ابلاغ برگ تشخیص مالیات مزبور، چنانچه مودی نسبت به برگ تشخیص مالیات صادره اعتراض داشته باشد؛ نهایتا بایستی ظرف ۳۰ روز اعتراض خود را کتباً به اداره امور مالیاتی محل اعلام کند، در این صورت مودی با اداره امور مالیاتی محل فعالیت، مطابق با موارد تصریح شده در قانون مالیاتهای مستقیم وارد مذاکره شده و پس از تعیین تکلیف نهایی موضوع برگ قطعی مالیات صادر میشود. برگ قطعی مالیات، میزان بدهی قطعی مالیات مودی را بر اساس رسیدگیهای صورت گرفته و مذاکرات فیمابین، تعیین میکند و تسویهی آن ظرف ۱۰ روز پس از ابلاغ لازم الاجرا است.

چنانچه مودی در مهلت مقرر اعتراض خود را نسبت به برگ تشخیص مالیات کتباً اعلام نکند، مالیات تشخیصی به منزله مالیات قطعی و برگ تشخیص صادره، قطعی تلقی خواهد گردید. بهتر است برای جلوگیری از هرگونه سوء تفاهم، چنانچه مودی مالیات تشخیصی را قبول دارد، این موضوع را کتباً به دارایی اعلام نموده و در آن نحوهی تسویهی مالیات را نیز ذکر کند.

نکته : اداره امور مالیاتی تا پنج سال پس از صدور برگ قطعی مالیات نیز میتواند نسبت به درآمدها یا فعالیتهای کتمان شده ادعای وصول مالیات داشته باشد(متمم مالیاتی)

مراحل اعتراض و نحوه رسیدگی به پرونده مالیاتی (آیین دادرسی مالیاتی)

در فرآیند اعتراض به برگ تشخیص های صادر شده، مودیان همواره دچار مشکلاتی می شوند. در این بخش مراحل اعتراض و نحوه رسیدگی به پرونده مالیاتی اعتراضی با زمان مقرر را بررسی می نماییم:

1- بر اساس ماده ۲۳۸ ق.م.م در مواردی که مودی نسبت به برگ تشخیص مالیات ابلاغ شده،اعتراضی داشته باشند، می توانند تا ۳۰ روز از تاریخ ابلاغ شخصاً یا به وسیله وکیل تام الاختیار به اداره امور مالیاتی مراجعه نمایند و با ارائه دلایل و مدارک و اسناد، به صورت کتبی تقاضای رسیدگی مجدد کنند.

2- مسئول مربوط وظیفه دارد پس از ثبت درخواست مودی (اعتراض مودی) در سیستم و ظرف مهلتی که ۳۰ روز از تاریخ مراجعه نباشد، به موضوع رسیدگی نماید و در صورتی که دلایل و اسنادی که مودی ارائه کرده است را برای رد مندرجات برگ تشخیص کافی دانست، آن را رد و مراتب را ظهر برگ تشخیص درج و امضا نماید و در صورتی که این اسناد را موثر در تعدیل درآمد تشخیص دهد و نظر وی توسط مودی قبول شود، مراتب و نتیجه را ظهر برگ تشخیص می گردد و به امضای مسئول و مودی خواهد رسید. این مسئول هر گاه دلایل و اسناد ارائه شده توسط مودی را برای رد برگ تشخیص یا تعدیل درآمد موثر تشخیص ندهد، باید مراتب را به صورت مستدل در ظهر برگ تشخیص،منعکس و پرونده را برای بررسی به هیات حل اختلاف ارجاع نماید. (ماده ۲۳۸ ق.م.م )

3-در صورتی که مودی ظرف مدت ۳۰ روز از تاریخ ابلاغ برگ تشخیص مالیات، آن را به صورت کبتی تایید نماید یا مالیات مورد مطالبه را به ماخذ برگ تشخیص پرداخت کند یا اختلاف موجود را با اداره امور مالیاتی به شرح ماده (۲۳۸) این قانون رفع نماید، پرونده از نظر میزان درآمد مشمول مالیات مختومه تلقی می گردد. در مواردی که مودی ظرف سی روز به صورت کتبی اعتراض ننماید و یا در مهلت تعیین شده در ماده مذکور به اداره امور مالیاتی مربوط مراجعه نکند، درآمد تعیین شده در برگ تشخیص مالیات قطعی است. (ماده ۲۳۹ ق.م.م)

4-در مواردی که برگ تشخیص مالیات طبق مقررات تبصره ماده (۲۰۳) و ماده (۲۰۸) ابلاغ قانونی شده باشد و مودی با توجه شرح مقررات این ماده اقدام نکرده باشد، در حکم معترض به برگ تشخیص مالیات شناخته می شود. در این حالت و همچنین در صورتی که مودی ظرف مهلت ۳۰ روز از ابلاغ به صورت کتبی به برگ تشخیص اعتراض کند، پرونده برای رسیدگی به هیات حل اختلاف مالیاتی ارجاع می گردد. ( تبصره ماده ۲۳۹ ق.م.م)

5-هرگاه دلایل و اسناد و مدارک ارائه شده به منظور رد یا تعدیل درآمد مشمول مالیات ثبت شده در برگ تشخیص موثر واقع نگردد، پرونده به هیات حل اختلاف مالیاتی ارجاع خواهد شد و رای این هیات با اکثریت آراء، قطعی و لازم الاجراست. در صورتی که مودی ظرف ۲۰ روز از تاریخ ابلاغ رای به صورت کتبی به این حکم اعتراض نماید، پرونده جهت رسیدگی به هیات حل اختلاف مالیاتی تجدید نظر ارسال خواهد شد.

6-رای هیات تجدید نظر قطعی و لازم الاجراست. در این وضعیت حوزه مالیاتی بلافاصله پس از دریافت رای نسبت به صدور برگ قطعی می تواند اقدام نماید.

7-مودی یا اداره امور مالیاتی می توانند طی مدت یک ماه از تاریخ ابلاغ رای قطعی هیات حل اختلاف مالیاتی، به استناد عدم رعایت قوانین و مقررات موضوعه یا نقص رسیدگی، با اعلام دلایل کافی به شورای عالی مالیاتی شکایت و نقص رای و تجدید رسیدگی را درخواست کنند (ماده ۲۵۱ ق.م.م) . مودی پس از دریافت رای ظرف یک ماه با شرط اینکه وثیقه مبلغ مالیات مورد اعتراض خود رابه اداره امور مالیاتی مربوط تحویل داده باشد، فرصت این را دارد که نسبت به رای در شورای عالی مالیاتی اعتراض کند.

8-شورای عالی مالیاتی نیز موظف است بدون ورود به ماهیت امر، صرفاً از لحاظ رعایت تشریفات و کامل بودن رسیدگی های قانونی و مطابقت مورد با قوانین و مقررات موضوعه به موضوع رسیدگی و به صورت مستند به جهات و اسباب و دلایل قانونی رای مقتضی بر نقض آرای هیات های حل اختلاف مالیاتی و یا رد شکایت مزبور صادر نماید، رای شعبه با اکثریت مناط اعتبار است و نظر اقلیت باید در متن رای قید گردد. (ماده ۲۵۶ ق.م.م)

9-در مواردی که رای مورد شکایت از طرف شعبه (شورای عالی مالیاتی) نقض گردد، پرونده جهت رسیدگی مجدد به هیات حل اختلاف مالیاتی دیگر ارجاع خواهد شد و در صورتی که در آن محل یک هیات بیشتر نباشد، به هیات حل اختلاف مالیاتی نزدیک ترین شهری که با محل مزبور در محدوده یک استان باشد ارجاع می شود. این هیات مجددا به مضوع اختلاف مالیاتی بر طبق فصل سوم این باب و با رعایت نظر شعبه شورای عالی مالیاتی رسیدگی و رای مقتضی می دهد. رایی که صادر می شود قطعی و لازم الاجرا است. حکم این ماده در مواردی که آرای صادره از هیاتهای حل اختلاف مالیاتی توسط دیوان عدالت اداری نقض می گردد نیز جاری خواهد بود (ماده ۲۵۷ ق.م.م )

10-در مورد مالیات های قطعی موضوع این قانون و مالیات های غیر مستقیم که در مرجع دیگری قابل طرح نباشد و به ادعای غیر عادلانه بودن مالیات مستندات به مدارک و دلایل کافی از طرف مودی شکایت و تقاضای تجدید رسیدگی شود، وزیر اقتصاد و دارایی می تواند پرونده امر را به هیاتی مرکب از سه نفر به انتخاب خود جهت رسیدگی ارجاع نماید. رای هیات به اکثریت آرا قطعی و لازم الاجرا می باشد. حکم این ماده نسبت به عملکرد سنوات ۱۳۶۸ تا تاریخ تصویب این اصلاحیه نیز جاری خواهد بود (ماده ۲۵۱ مکرر ق.م.م)